众安在线天降横财

2025-06-10

5月下旬,众安在线港元左右,一路涨至最高22.3港元,涨幅在几个交易日内最高超过80%。

这波涨势背后,一个关键词反复浮现——稳定币。稳定币是一个游走于传统金融与加密世界之间的特殊存在,天生自带矛盾属性。它既是连接现实货币与虚拟资产的桥梁,也是监管与创新角力的前沿阵地。

当香港立法会通过《稳定币条例草案》的消息传来,市场迅速捕捉到其中的想象空间,认为合规框架下的稳定币发行,将为金融科技企业打开新赛道。而众安在线旗下的众安银行,因布局稳定币储备银行服务,还牵手沙盒参与者,顺理成章成了资本眼里的“概念股宠儿”。

不过,与股价短期内狂飙突进形成鲜明对比的,是众安在线基本面的现实图景:保险业务的控本困境仍在延续,银行板块尚未摆脱亏损泥潭,稳定币利好对盈利的增量十分有限。

更值得关注的是,当资本为“稳定币故事”热情买单时,原始股东却忙着减持套现,释放出微妙的信号。

市场热闹背后,当股价涨幅和基本面改善之间出现十倍差距时,或许需要冷静思考一下:究竟是在为未来的潜力投资,还是在为现在的炒作情绪买单?

稳定币到底是什么呢?简单来说,它就像是现实世界货币和加密货币之间的桥梁,能让我们在这两个不同的领域自由转换资金。

以目前市面上最有名的USDT为例,它的发行规模已经过千亿美元,背后是泰达公司。这家公司很聪明,把总部设在了中美洲的萨尔瓦多,这样就能巧妙地避开美国和欧盟的直接监管,成为了加密货币世界和现实资金往来的关键通道。

可能有人会问,为什么需要这样一个通道呢?我们来打个比方。假如有一家机构手里有10亿美元的现金,想要投资比特币。

但比特币是在公链上交易的,公链你可以把它想象成一个完全开放的数字大集市,这个集市里的交易货币是像比特币这样的加密货币,而我们现实中使用的现金,比如美元,在这个集市里是不被接受的。这就好比你带着人民币去欧洲的集市买东西,人家可能不收,你得先换成当地的货币才行。

这时候,USDT就派上大用场了。机构把10亿美元交给泰达公司,就能拿到等值的10亿枚USDT。这些USDT就像是这个数字大集市里的通用购物券,拿着它就可以在公链上自由地买卖比特币了。而当机构不想投资比特币了,想把钱拿回来,就可以再把USDT换回美元现金。

这就是稳定币最基本的运作模式。但硬币总有两面,稳定币虽然架设了在传统金融与加密世界之间的隐形桥梁,如此庞大的资金体量游离在监管之外,风险问题也随之而来。

先说信用风险,以USDT为例,泰达公司的资产质量如何,流动性能不能应对大规模赎回?这些核心问题一直没有明确答案。一旦出现兑付危机,受影响的可不仅是虚拟货币市场,甚至可能像2008年雷曼兄弟破产那样,引发全球金融市场的连锁反应。

另外,大量稳定币资金流入加密市场,不仅会让虚拟货币价格波动更剧烈,还可能被不法分子利用,成为非法资金跨境流动、洗钱的工具。更严重的是,稳定币的无序发展可能会威胁到主权货币的地位,动摇传统金融体系的根基。

5月29日,美国副总统万斯在比特币2025大会上称,正在建立一套清晰的稳定币监管框架——《GENIUS法案》。这么做一方面是为了推动美元稳定币在数字支付系统中的应用,另一方面也是为了保护投资者,巩固美元的国际地位。

几乎同一时间,香港也在稳定币监管上有了大动作。5月21日,香港立法会通过了《稳定币条例草案》,以后在香港发行法币稳定币,或者发行宣称锚定港元价值的法币稳定币,都必须向金融管理专员申请牌照,预计今年就能正式实施。

为了配合这个条例,香港金管局还推出了稳定币发行人沙盒。在2024年7月,从40多份申请中选出了3组参与者,包括渣打香港、安拟集团、香港电讯组成的团体,京东币链科技(香港),还有圆币科技。

随后,众安银行迅速宣布为稳定币发行人提供专属储备银行服务,并与金管局沙盒参与者圆币科技合作。至此,众安银行和众安在线,在这场稳定币监管变革中,成了市场关注的焦点,也为其股价暴涨埋下了概念炒作的土壤。

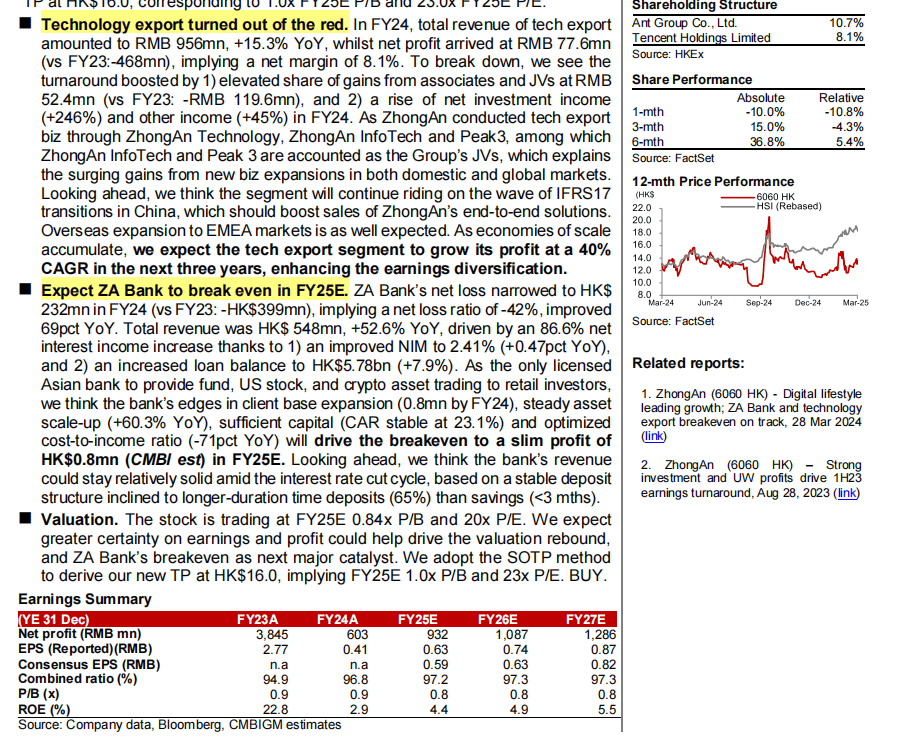

2024年,众安在线%,在国内财险行业的市场份额排名上升至第八位。归属于母公司股东的净溢利达到6.03亿元,相较于2023年同期经调整后的2.94亿元,大幅上升105.4%。这一增长主要得益于保险业务利润的提升、科技业务扭亏为盈,以及银行业务净亏损的大幅收窄。

不过,表面上业绩风光无限,可仔细一琢磨,不少问题就冒出来了。众安在线现在主要靠保险、科技和银行这三大业务吃饭,其中保险业务又是核心中的核心。但偏偏,这最关键的一环,亮起了“增收不增利”的红灯。

2024年,众安在线%,看着挺不错。可问题是,赔付率跟着水涨船高,综合成本率从之前的水平上升了1.7个百分点,达到96.9%。这么一来,承保利润直接少了2.91亿元,只剩下9.9亿元。

虽说财报显示保险分部净利润还涨了0.35亿元,但这背后的“功臣”其实是资本市场回暖。2024年境内保险资产总投资收益比上一年提升了85.4%,达到13.35亿元。可大伙都明白,资本市场的钱来得快去得也快,这种收益根本没法当作常态。

这一连串的数据,说白了就指向一个问题:控制成本,成了众安在线赚钱路上最大的拦路虎。

而且这可不是去年才有的新毛病,从2022年到2024年,众安在线的承保综合成本率就没停过上涨的脚步,从94.2%一路涨到96.9%,三年累计涨了2.7个百分点。按照年报的说法,2024年综合成本率上升,主要是因为综合赔付率涨了1.5个百分点,达到58.3%,综合费用率也涨了0.2个百分点,到了38.6%。

承保综合成本率就像是保险公司的“健康秤”,数值越高,说明承保业务花的钱越多,利润空间自然就被压缩得越小。哪怕保费收得再多,成本涨得比它还快,最后也是白忙活。

控本难带来的连锁反应,就是抗风险能力也跟着下降。数据显示,众安在线的综合偿付能力充足率,从2022年的299%,一路跌到2024年的227%。虽说这个数值还在监管要求之上,但持续下滑的趋势,就像是给公司的稳健经营敲响了警钟。

值得注意的是,保险业务这边问题不断,市场的目光倒是慢慢转向了众安在线年少了快1.67亿港元。虽说还没彻底摆脱亏损,亏损还有2.32亿港元,但近日香港稳定币政策,让市场对众安银行又有了新期待。

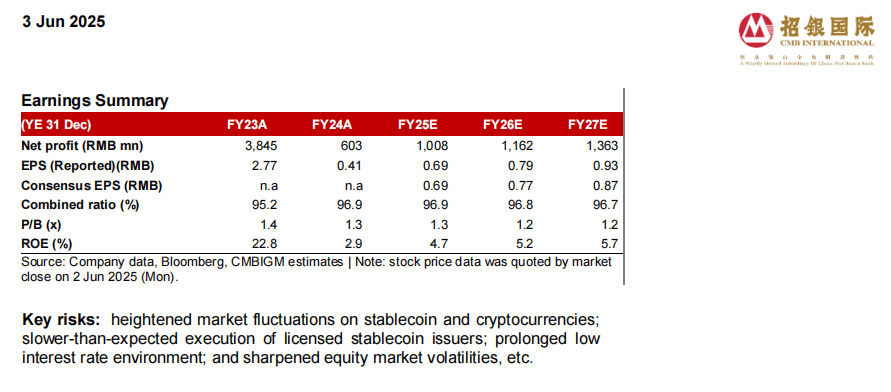

短短两个月,预测数据为何发生变化?仔细对比两份报告就能发现关键——6月3日的报告里,稳定币被放在显著位置,而3月份的报告压根没提这事儿。

说白了,这两次预测的差异,反映的就是业内权威机构对稳定币能给众安在线带来多少实际收益的判断。

稳定币确实让招银国际上调了业绩预期,但今明两年净利润带来的提升,不过是在原有基础上增加8%和7%,换算成每年的增量,也就在7000万到8000万元区间。这点实打实的业绩增厚,放在众安在线的账本上,并不显眼。

然而,资本市场却用近乎戏剧化的反应,将稳定币概念炒出了“点石成金”的魔幻效果。自5月下旬相关概念发酵,众安在线股价一路狂飙,最高涨幅突破80%,媒体和机构接连叫好,市场情绪被推至沸点。

在这波股价暴涨之前,众安在线原有的盈利预期,已经被市场充分研究和定价,现在却出现了8%的预期增长,和80%的股价涨幅之间的巨大鸿沟,两者差距达到了十倍之多。虽然很难直接断定这里面有没有泡沫,但最近市场已经出现了一些危险信号。

5月28日,众安在线的原始股东优孚控股减持1300万股,套现约1.824亿港元。这还不是今年第一次减持,二季度优孚控股就已经减持过310万股,有媒体估算过,这两次加起来套现超2.1亿港元,持股比例也从第五大股东降到了第六大股东。股价涨得欢的时候股东却忙着套现,这背后释放的信号,值得每个投资者好好想想。

上一篇:稳定币第一股大涨247% 机构抢筹Circle IPO 下一篇:稳定币第一股大涨247%高估值下不乏机构获利了结